Impuestos: ¿quién paga qué y a quién le pagamos qué?

Llama la atención que en un país tan descentralizado como España el ciudadano medio desconozca a qué administración van a parar sus impuestos. La última encuesta sobre el tema (2015) registraba que más de un 80% de los encuestados atribuía el rendimiento del impuesto sobre la renta y del IVA al Gobierno central.La realidad es bien distinta, pues ambos tributos se reparten a partes iguales entre el Estado y las comunidades autónomas. Solo un 6% de los encuestados acertó en su respuesta. Con respecto al polémico impuesto sobre sucesiones y al de transmisiones patrimoniales, las respuestas erróneas se situaron por encima del 40%.

El tema se complica cuando se comparten impuestos

Una parte del comportamiento de los dirigentes políticos viene de que muchos de esos impuestos se comparten entre distintos niveles de gobierno. Y en esa situación, y según las fórmulas adoptadas, las decisiones fiscales que toma o reivindica un Gobierno afectan a otros.

No hablamos de la competencia fiscal ni de la necesidad de armonización impositiva entre comunidades autónomas, sino de las externalidades fiscales verticales (cuando las acciones de un gobierno afectan a los niveles de bienestar o de ingresos tributarios de otros gobiernos con los que comparten impuestos). Unas externalidades verticales muy trabajadas desde el punto de vista teórico, pero apenas estudiadas desde el punto de vista aplicado en España.

Las externalidades verticales en impuestos compartidos son positivas o negativas y, en ambos casos, la legislación puede corregirlas. Tomemos como ejemplo el IVA en España. Ya se ha dicho que la recaudación se distribuye al 50% entre el Estado y las comunidades autónomas. Sin embargo, la competencia normativa de este tributo reside exclusivamente en el Gobierno central. Solo él puede modificar los tipos impositivos, con efectos obvios sobre la recaudación que se entrega a las autonomías. En este caso, cualquier decisión estatal sería un claro ejemplo de externalidad vertical.

Sin embargo, la ley que regula la financiación de las comunidades autónomas (Ley 22/2009) establece que, en caso de que el Estado modifique los tipos impositivos del IVA o de los impuestos especiales de fabricación, debe neutralizarse el efecto sobre la recaudación de las autonomías a través de una transferencia en sentido contrario. Es decir, si el Gobierno central reduce el IVA de las mascarillas o de la electricidad, la recaudación por IVA obviamente descenderá pero las comunidades autónomas no se verán afectadas, a pesar de compartir la mitad de recaudación. Ello es así porque el Estado las compensaría a través del Fondo de suficiencia global, que sirve para este y otros menesteres.

Otro tanto ocurriría con el impuesto sobre la electricidad, cuya recaudación íntegra va a las comunidades autónomas. En este caso, aunque las competencias normativas para reducirlo o elevarlo residen en el Estado, cualquier decisión al respecto sería compensada en los recursos recibidos por las autonomías. De este modo se entiende que, amparados por la corrección de esta externalidad vertical, muchos dirigentes autonómicos se animen a pedir rebajas en los impuestos compartidos: da gusto disparar con pólvora del Rey.

Las particularidades del impuesto sobre el patrimonio

En el Impuesto sobre el Patrimonio hay, además, una segunda ronda. Su recaudación está cedida en su totalidad a las comunidades; de hecho, puede incluso afirmarse que lo cobran por partida doble, pero no a los contribuyentes sino al Estado. Cuando este impuesto fue eliminado en 2008 las autonomías fueron compensadas por la recaudación íntegra que perdían con unos recursos que evolucionan desde entonces según un índice estatal. Y cuando el impuesto se reintrodujo, en 2011, se mantuvo que toda la recaudación fuese a las haciendas autonómicas.

Pero, además, tanto el Gobierno central como las comunidades autónomas pueden ejercer competencias normativas amplias (de nuevo, la Ley 22/2009). Así, el vicepresidente segundo puede felicitarse por haber elevado la tarifa de tipos a los contribuyentes con patrimonios más altos pero si cualquier comunidad decide bonificar este impuesto completamente (como Madrid), la afirmación “subimos los impuestos a los ricos” suena más como un quiero y no puedo.

Con el IRPF las cosas están bastante mejor diseñadas

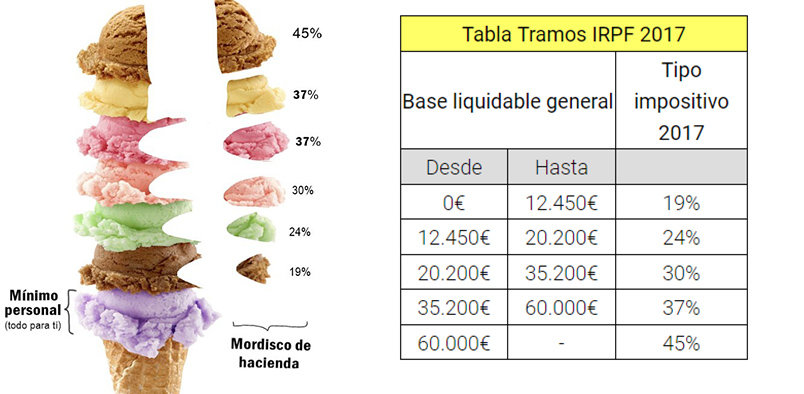

El modo en que se encuentra descentralizado el IRPF es diferente. En este caso, la cuota del impuesto se divide en dos partes sobre las que ambas administraciones, Estado y comunidades autónomas, pueden influir de manera diferencial, con sus propios tipos y deducciones. No obstante, también existen lagunas.

En los recientemente aprobados Presupuestos Generales del Estado para 2021 se incluye una menor deducción en la base imponible por aportaciones a planes de pensiones. Esto implica una mayor base imponible, esto es, una mayor recaudación por IRPF tanto para el Gobierno central como para las comunidades autónomas.

En otras palabras, en el impuesto sobre la renta la posibilidad de que existan externalidades verticales depende del cambio normativo que se adopte, si es a partir de la base liquidable general o no. Y en cualquier caso, aunque se produzca una externalidad vertical, no se prevé su compensación de ninguna manera.

En definitiva

En los países con amplia descentralización fiscal, y este es uno de los más avanzados en este sentido, es muy aconsejable que los ciudadanos sepan a qué administración pagan sus impuestos. De lo contrario, como todavía ocurre en España, la toma de decisiones colectivas no se realiza en un entorno lo suficientemente limpio de interferencias políticas. Cualquier gobernante puede jugar con la confusión al respecto para reivindicar cambios que le salen gratuitos, aunque tengan un coste, o para abanderar reformas que no tienen trascendencia efectiva.

Artículo de Diego Martínez López - Profesor Titular de Economía Aplicada, Universidad Pablo de Olavide - The Conversation.